Geld: «Die Banken können so viel Geld schaffen, wie sie wollen»

Was hat Geld mit der Wirtschaftskrise in Europa zu tun? Sollte man das Geldsystem reformieren? Und wie entsteht Geld überhaupt? – Ein Gespräch mit Wirtschaftsprofessor Mathias Binswanger, der eben ein Buch zum Thema publiziert hat.

WOZ: Herr Binswanger, die Schlagzeilen sind geprägt von Arbeitslosigkeit, mageren Wachstumszahlen und Staatsschulden. Sie haben ein Buch über Geld geschrieben. Warum?

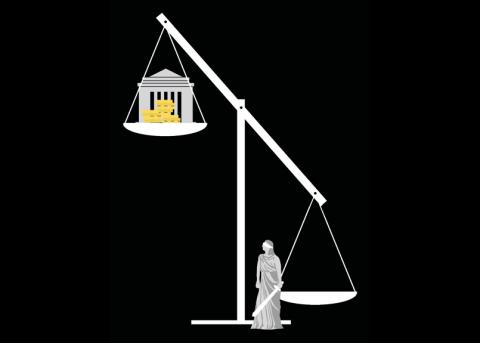

Mathias Binswanger: Wer die Rolle des Gelds in der Wirtschaft nicht versteht, versteht auch die aktuelle Wirtschaftskrise nicht. Wie entsteht Wachstum? Wie kommt es zu Finanzblasen? Beide Fragen haben mit der Geldschöpfung zu tun. Man muss deshalb eine realistische Vorstellung davon haben, wie Geld entsteht. Dieses wird heute von den Banken aus dem Nichts geschaffen, indem sie Kredite vergeben.

Sie wollten quasi an den Ursprung der Krise zurück?

Ja, genau.

Sie sagen, Banken schaffen Geld, indem sie Kredite vergeben. In Lehrbüchern steht, dass Banken jenes Geld verleihen, das die Sparerinnen und Sparer bei ihnen hinterlegen.

Ja, aber das ist falsch. Haben Sie schon mal einen Banker gehört, der einer Firma sagt: «Tut uns leid, aber im Moment können wir keinen Kredit vergeben, weil uns die Ersparnisse ausgegangen sind»? Wohl kaum. Wenn eine Bank etwa einer Firma einen Kredit vergibt, schreibt sie diesen einfach auf dem Konto der Firma gut. Banken können auf diese Weise grundsätzlich so viel Geld schaffen, wie sie wollen. Zwar unterliegen sie gewissen Vorschriften durch die Zentralbank, aber Ersparnisse brauchen sie dafür keine.

Und was geschieht, wenn die Firma das Geld braucht, um etwa bei einer anderen Firma eine Maschine zu kaufen?

Dann muss die Bank den entsprechenden Betrag in Form von Zentralbankengeld an die Bank des Maschinenherstellers überweisen. Dazu braucht die Bank Reserven, die sie auf ihrem Konto bei der Zentralbank hält. Entscheidend ist, dass Banken das Geld, mit dem sie selber zahlen, nicht selber schaffen können. Genauso verhält es sich auch, wenn ein Kunde Bargeld bezieht, denn auch dieses muss die Bank von der Zentralbank beschaffen. Deshalb können sie – obwohl sie selber Geld für ihre Kunden schöpfen – trotzdem bankrottgehen. Das drohte kürzlich den griechischen Banken, als viele Kunden ihr Geld abhoben.

Warum nehmen Banken dann Ersparnisse entgegen, wenn sie auch ohne sie Kredite vergeben können?

Wenn einer Bank Ersparnisse von anderen Banken zufliessen, fliessen ihr ja gleichzeitig Reserven zu. Ihr Konto bei der Zentralbank füllt sich. So muss sie sich die benötigten Reserven nicht bei der Zentralbank gegen Zins ausleihen. Im Moment wollen die Banken allerdings keine weiteren Ersparnisse …

Wieso?

Weil die Nationalbank kürzlich Negativzinsen eingeführt hat: Wenn Banken zu hohe Reserven besitzen, erhalten sie dafür keinen Zins – sie müssen Zins bezahlen.

Sie sagen, eine Bank könne so viel Geld schaffen, wie sie wolle. Doch die Nationalbank kann die Reserven, die die Bank dafür benötigt, teurer machen, indem sie die Zinsen erhöht. Hat sie damit nicht das Zepter in der Hand?

«Das Zepter in der Hand» ist zu viel gesagt. Seit der jüngsten Finanzkrise haben die Zentralbanken den Banken so viele Wertpapiere abgekauft, dass diese auf einem Berg Reserven sitzen. In der Schweiz hat die Nationalbank nicht Wertpapiere gekauft, doch sie hat den Banken gegen Reserven Euro und US-Dollar abgenommen, um den starken Franken zu schwächen. Die Banken brauchen also keine weiteren Reserven von der Zentralbank. Die Zentralbanken können die Geldschöpfung deshalb kaum noch kontrollieren.

Die Zentralbanken haben die Reserven jedoch absichtlich erhöht, um die Liquidität der Banken zu garantieren und die Wirtschaft anzukurbeln.

Das stimmt. Das Problem ist, dass die Banken die Reserven kaum verwenden, um Kredite an kleinere und mittlere Unternehmen zu vergeben. Die Banken vergeben lieber Hypothekarkredite. Diese sind für Banken attraktiv: Sie sind standardisiert, und die entsprechende Immobilie dient ihnen als Sicherheit. Das führt immer wieder zu Immobilienblasen. Finanzblasen sind zu einem Dauerphänomen geworden: Kaum platzt auf dem Immobilienmarkt eine Blase, geht es an der Börse oder auf dem Rohstoffmarkt los.

Wie ist das heutige Geldsystem entstanden?

Das moderne Bankensystem entstand im 17. Jahrhundert in London. Reiche Kaufleute begannen, ihre Goldmünzen bei Goldschmieden zu deponieren, die sichere Lager besassen. Die Schmiede gaben den Kaufleuten Quittungen, die gegen das Gold eingetauscht werden konnten. Da es mühsam war, für jede Zahlung Gold abzuheben, fingen die Kaufleute an, mit den Quittungen zu zahlen. Die Goldschmiede wurden zu Bankern, die Quittungen zu Banknoten. Als die Banken feststellten, dass immer mehr Gold bei ihnen lagerte, das nicht abgeholt wurde, fingen sie an, mehr Geld als Kredite zu vergeben, als effektiv Gold in ihren Lagern war. Das war der Moment, da sich die Kreditvergabe von den Ersparnissen abkoppelte. Wenn nun aber alle gleichzeitig ihr Gold abholten, wurde die Bank zahlungsunfähig. Das geschah immer wieder, wenn die Kunden an der Zahlungsfähigkeit der Banken zu zweifeln begannen. Also haben die Staaten Zentralbanken gegründet, um die Kreditvergabe besser zu kontrollieren.

Wie funktionierte das?

England war die erste Nation, die 1848 eine Zentralbank im heutigen Sinn etabliert hat. Die Bank of England erhielt das Monopol, Banknoten herauszugeben. Von nun an mussten Banken die Noten bei der Zentralbank zu einem fixen Wechselkurs gegen Gold beziehen – auf diese Weise wanderte allmählich sämtliches Gold zur Zentralbank. Es war die Geburtsstunde des Goldstandards, der die Geldmenge an das Gold koppelte.

Die Banken konnten nicht mehr unbeschränkt Kredite vergeben?

Ja. Allerdings fingen sie irgendwann an, die Kontrolle zu umgehen, indem sie die Kredite den Konten ihrer Kunden gutschrieben, statt sie in Banknoten auszuzahlen. So ist das heutige Bankensystem entstanden. In den dreissiger und vierziger Jahren haben die Zentralbanken dann zusätzlich Mindestreservevorschriften eingeführt, um die Geldschaffung wieder etwas in den Griff zu bekommen.

Haben nicht auch die Staaten selber zum Niedergang des Goldstandards beigetragen, weil sie selber immer mehr Kredite wollten?

Ja, ab 1914 brauchten sie Geld, um den Krieg zu finanzieren. Sie verkauften den Zentralbanken Schuldscheine gegen Geld. Nach dem Krieg kam es deshalb vor allem in Deutschland zu einer Hyperinflation. Nach dem Zweiten Weltkrieg versuchten die Staaten, den Goldstandard wiedereinzuführen: Der US-Dollar wurde an Gold gebunden, alle anderen Währungen mit einem fixen Wechselkurs an den Dollar. In den sechziger Jahren fingen die USA jedoch an, die Goldbindung aufzuweichen, um unter anderem den Vietnamkrieg zu finanzieren. Die Zentralbanken der anderen Länder protestierten, da ihr Geld damit an Wert verlor. Schliesslich war es US-Präsident Richard Nixon, der 1973 den Goldstandard aufkündigte.

Im Goldstandard war das Geld so viel Wert wie das Gold, das dahinter lag. Doch wie ergibt sich der Wert des Gelds, wenn nichts dahintersteckt?

Durch den Glauben, dass auch morgen dem Geld Güter gegenüberstehen werden, die man mit dem Geld kaufen kann.

Seit der Finanzkrise 2008 kursieren verschiedene Ideen, wie man das Geldsystem reformieren könnte. Rechtslibertäre wollen dem Staat den Einfluss auf das Geld ganz entreissen, indem sie es wieder an das Gold binden wollen. Was halten Sie davon?

Nichts. Jeder Versuch, den Goldstandard wieder einzuführen, ist gescheitert. Eine wachsende Wirtschaft braucht immer mehr Geld. Wenn das Geld an das knapp verfügbare Gold gebunden ist, ist es deshalb unmöglich, einen fixen Goldpreis aufrechtzuerhalten. Zudem wird mit Gold viel spekuliert, es ist eine schlechte Idee, das Zahlungsmittel daran zu binden.

Eine linksliberale Gruppe sammelt derzeit in der Schweiz Unterschriften für die sogenannte Vollgeldinitiative. Sie wollen dem Staat das Geldmonopol zurückgeben, indem Banken nur noch so viele Kredite vergeben dürfen, wie sie an Zentralbankengeld besitzen.

Die Grundidee hinter dem Vollgeld ist, dass Geld nicht mehr den privaten Gewinninteressen der Banken unterworfen sein soll, sondern dem Staat. Das ist ein Gedanke, den man durchaus diskutieren kann.

Auch der Internationale Währungsfonds IWF hat eine Studie dazu verfasst …

Ja. Das Problem ist, dass in diesem System die sogenannte Monetative, eine Art Zentralbank, über das Geldmengenwachstum entscheiden müsste. Die Initiative spricht davon, dass diese sich an einer nachhaltigen Wirtschaftsentwicklung orientieren soll. Doch was heisst das? Zwei Prozent Wirtschaftswachstum? Drei Prozent? Vor allem aber bleibt das Problem bestehen, dass Banken lieber Hypotheken als Firmenkredite vergeben. Es wird also weiterhin Finanzblasen geben. Die Initiative löst das Hauptproblem nicht.

Die Monetative könnte das neue Geld an die Bevölkerung ausschütten. Es ist doch richtig, dass dieses der Gesellschaft statt den Banken zugutekommt?

Ja. Allerdings würde der Markt dafür sorgen, dass das Geld in kürzester Zeit wieder ungleich verteilt wäre.

Zumindest könnte der Staat der ungleichen Verteilung etwas Gegensteuer geben …

Wichtig an der Vollgeldinitiative ist, dass man beginnt, diese Fragen zu diskutieren – auch wenn ich den Vorschlag für nicht ganz ausgereift halte.

Wie wollen Sie gegen Finanzblasen vorgehen?

Ich sehe einige Möglichkeiten, innerhalb des bestehenden Systems Verbesserungen vorzunehmen. Zum Beispiel könnte man vermehrt variable Eigenkapitalvorschriften einführen, wie sie der Bundesrat für Hypotheken beschlossen hat. Banken müssen seither für die Vergabe einer Hypothek mehr Eigenkapital besitzen als für einen Firmenkredit. Damit wird die Vergabe von Hypotheken gebremst. Der Staat könnte den Banken auch eine Anreizverträglichkeitsprüfung für ihre Gehaltssysteme vorschreiben, sodass Manager nicht mehr davon profitieren, wenn sie kurzfristig spekulative Kreditvergaben forcieren.

Sie plädieren also dafür, die Finanzmärkte strenger zu regulieren, wie dies nach dem Börsenkrach 1929 geschehen ist?

Es braucht eine wirkungsvolle und unbürokratische Regulierung. Ein Blick in die Vergangenheit zeigt, dass es in den fünfziger, sechziger und siebziger Jahren kaum Finanzexzesse gegeben hat. Heute führen die Finanzmärkte hingegen häufig ein Eigenleben.

Mathias Binswanger

Der Nationalökonom Mathias Binswanger (52) ist Professor für Volkswirtschaftslehre und Finance an der Fachhochschule Nordwestschweiz. Er hat mehrere Bücher geschrieben, etwa über Glück oder «sinnlose Wettbewerbe». Sein letztes Buch ist im März erschienen. Titel: «Geld aus dem Nichts. Wie Banken Wachstum ermöglichen und Krisen verursachen» (Wiley-VCH, Weinheim 2015, 347 Seiten, 25 Franken).