Die Credit Suisse und die Umweltverschmutzung: Offene Türen für indonesische Kohlebarone

Jahrelang hat die Schweizer Grossbank Credit Suisse trotz Warnungen von UmweltschützerInnen die Kohleförderung in Indonesien mit Krediten finanziert. Nun steht sie dort vor einem Scherbenhaufen.

35 Milliarden US-Dollar im Minus: Das indonesische Energieunternehmen Bumi Resources versinkt in einem Schuldensumpf. Der Aktienhandel ist ausgesetzt, Obligationäre werden hingehalten, an Gerichten in Singapur und New York wird über Schuldenmoratorien und Konkurs beraten. Und mittendrin im Schlamassel steckt die Schweizer Grossbank Credit Suisse, die Bumi Resources seit mindestens zwölf Jahren mit Krediten versorgt und ihren kreditwürdigen Namen für das Unternehmen hergegeben hat.

Wieso hat die Schweizer Grossbank einer Firma so viel Geld geliehen, die aggressiv den Ausbau der Kohleförderung in Indonesien betreibt? Kannte sie die Risiken der «Carbon Bubble», der Spekulationsblase im Bereich fossiler Energien, nicht? Und wie steht es um ihr Bekenntnis, für ihre KundInnen «Risiken in Verbindung mit dem Klimawandel» zu vermeiden und einen «langfristigen Kurs in eine nachhaltige Zukunft» aufzuzeigen?

Eine Geldmaschine wird gebaut

Die CS ist seit langem in Indonesien engagiert; so arrangierte sie in den neunziger Jahren Darlehen für diverse Familienmitglieder des kleptokratischen Alleinherrschers Hadschi Mohamed Suharto. Noch unter dem Namen Credit Suisse First Boston war sie direkt an der Bank Central Asia beteiligt, an der Suhartos ältester Sohn und seine Tochter rund ein Drittel der Anteile hielten. Doch 1997 gerieten viele asiatische Länder, darunter auch Indonesien, in eine schwere Wirtschaftskrise. Die sogenannte Asienkrise führte zu einem massiven Einbruch der Wirtschaft und in Indonesien letztlich zum Sturz von Diktator Suharto. Die Credit Suisse aber zog sich anders als viele andere internationale Banken nicht aus dem Land zurück, sondern betrieb ihre Kreditgeschäfte weiter. Das Risiko zahlte sich bald aus: Indonesien wurde für die CS nach der Jahrhundertwende zum Eldorado. Sie mauserte sich zur wichtigsten Investmentbank und machte bei den vom Internationalen Währungsfonds und der Weltbank verordneten Austeritätsprogrammen durch Beratungen bei Privatisierungen, Fusionen, Übernahmen, Kapitalmarkttransaktionen und Börsengängen satte Profite. Zwischen 2002 und 2010 verdiente sie durch 120 grosse Deals rund 250 Millionen US-Dollar, doppelt so viel wie ihre beiden grössten Konkurrenten zusammen.

Zu verdanken hat die Bank dies nicht zuletzt dem 49-jährigen Helman Sitohang, der 1999 Geschäftsführer der Credit Suisse in Indonesien wurde und inzwischen nicht nur oberster CS-Verantwortlicher für die Region Asien-Pazifik ist, sondern seit Ende Oktober auch in der Geschäftsleitung der CS-Gruppe Einsitz nimmt. Beim eben beschlossenen Konzernumbau der CS spielt Sitohang eine Schlüsselrolle.

Sitohang gilt in Indonesien als legendär, mit besten Beziehungen zur Oligarchie – etwa zur Familie Bakrie. Deren Aufstieg als Händler datiert in den vierziger Jahren, noch unter holländischer Kolonialherrschaft; nach der Unabhängigkeit bauten die Bakries allmählich ein Konglomerat aus Firmen im Medien-, Telekom-, Industrie-, Immobilien- und Landwirtschaftssektor auf. 1996 organisierte die Credit Suisse einen grösseren Kredit, um neue Palmölplantagen auszubauen und Bakrie-Firmen umzuschulden.

In der Asienkrise drohte dem Familienkonzern wegen Überschuldung der Zusammenbruch, zumal er eng mit Suharto verbunden und bei staatlichen Aufträgen bevorzugt worden war. Doch 1999 übernahm Aburizal Bakrie, ältester Sohn des Firmengründers Achmad Bakrie, die Geschäfte, und er schaffte die Umschuldung und ein Comeback. Wie stark die Credit Suisse daran beteiligt war, ist offen. Als sich Aburizal Bakrie um die Jahrhundertwende entschloss, ins Kohlegeschäft einzusteigen, konnte er sich jedenfalls auf die CS Indonesien unter Sitohang verlassen. Die Kohleförderung in Indonesien versprach damals, trotz der zunehmenden Besorgnis über den Klimawandel und trotz des 1997 vereinbarten Kyoto-Protokolls zur Reduktion von CO2-Emissionen, zu einem lukrativen Geschäft zu werden. Von 2000 bis 2009 stieg die im Land geförderte Kohlemenge von 13 Millionen auf 42 Millionen Tonnen. Mit dem stark prosperierenden China wussten die indonesischen Kohlebarone eine Wirtschaftsmacht in der Nähe, die voll auf Kohle setzte und trotz eigener Vorräte grosse Mengen importierte.

Das Kohlegeschäft des Bakrie-Konzerns kam schnell in Fahrt: 2001 übernahm er achtzig Prozent des Kohleförderungsbetriebs Arutmin Indonesia, der daraufhin von der Credit Suisse mit Krediten versorgt wurde. Im August 2003 kaufte Bakrie Indonesiens grösstes Kohleunternehmen, Kaltim Prima Coal (KPC), für rund 500 Millionen US-Dollar von den beiden Rohstoffkonzernen BP und Rio Tinto. Die Credit Suisse finanzierte den Deal. Kaum war KPC in Bakries Hand, sprang die CS erneut ein und organisierte für die schuldenbelastete KPC eine Umschuldung in der Höhe von 385 Millionen US-Dollar. Mit der KPC und Arutmin verfügte Bakrie über die grösste und die viertgrösste Kohlefirma Indonesiens. Er gliederte sie in seine Energieholding Bumi Resources ein, deren Aktienkurs an der Börse in Jakarta rasant anstieg.

Wie einflussreich Aburizal Bakrie in Indonesien ist, zeigt sein weiterer Werdegang. So gab er die Leitung der Firmengeschäfte an seine beiden Geschwister Nirwan und Indra ab und stieg in die Politik ein. Als Mitglied der ehemals Suharto nahestehenden Golkar-Partei wurde er Wirtschafts- und danach Sozialminister. Ab 2009 übernahm er die Führung der Partei. Seine Ambitionen auf das Amt des Staatspräsidenten musste Bakrie allerdings im Mai 2014 vorerst aufgeben; er zog seine Kandidatur zugunsten eines aussichtsreicheren Bewerbers zurück. Im Dezember 2014 wurde er dafür als Parteipräsident wiedergewählt.

Trotz der engen Verquickung mit der Politik liefen die Geschäfte der Bakrie-Gruppe nicht nur erfolgreich. Doch die Credit Suisse half in schwierigen Zeiten immer wieder, ersetzte auslaufende Kredite durch neue und organisierte Anleihen auf dem Obligationenmarkt. Laut der bankenkritischen Organisation Banktrack hat allein Bakries Bumi Resources zwischen 2005 und 2013 insgesamt 667,5 Millionen US-Dollar an Krediten von der CS erhalten. Zusätzlich sammelte die Schweizer Bank auf dem Obligationenmarkt 1,64 Milliarden US-Dollar für Bumi Resources.

Bereits in dieser Zeit wurde aber auch immer wieder über Umweltschäden aus dem Tagebau berichtet, insbesondere in Kalimantan, dem indonesischen Teil der Insel Borneo, wo vierzig Prozent der Kohlereserven Indonesiens konzentriert sind. Neben der Kontaminierung weiter Landstriche sind zahlreiche AnwohnerInnen von ihren Wohngebieten vertrieben worden.

2009 scheiterte in Kopenhagen der Klimagipfel. Die versammelten Staats- und RegierungschefInnen schafften es nicht einmal, eine gemeinsame Abschlusserklärung zu verabschieden, obwohl kaum noch jemand die Gefährlichkeit des Klimawandels bestritt. Die Umweltorganisationen schlugen einmal mehr Alarm. In der Geschäftswelt dagegen sahen nicht wenige im fehlenden internationalen Klimaabkommen eine Möglichkeit, noch schnell Extraprofite einzufahren.

Hier kommt Nathaniel Rothschild ins Spiel, ein damals knapp 39-jähriger Brite mit Schweizer Wohnsitz, jüngster Sohn des vierten Barons Rothschild aus der berühmten Bankiersdynastie. Nathaniel Rothschild hatte bei einem Hedgefonds gearbeitet, der auf seinem Höhepunkt zwanzig Milliarden US-Dollar verwaltete, mit der Finanzkrise 2009 aber liquidiert wurde. 2010 brachte Rothschild eine neue Aktiengesellschaft unter dem Namen Vallar an die Londoner Börse und sammelte damit allein aufgrund einer «guten Idee» flugs eine Milliarde US-Dollar an Aktienkapital. Vallar wolle in den Energiesektor der aufstrebenden Schwellenländer investieren, verkündete Rothschild. Ziel sei es, zu einer der hundert grössten börsenkotierten Firmen Britanniens zu werden. Die Pensionskassen und Aktienfonds, so konnte er sich ausrechnen, würden dann automatisch Anteile der neuen Aktiengesellschaft kaufen, was den Aktienpreis in die Höhe triebe. Der Staatsfonds des Emirats von Abu Dhabi (ADIC) sicherte sich mit rund 150 Millionen Dollar schon mal einen Anteil.

Ein abgekartetes Spiel

Am 16. November 2010 kündigt Vallar den Kauf von Anteilen zweier indonesischer Kohlefirmen an. Kohleminen in Indonesien scheinen den InvestorInnen um Rothschild eine tolle Sache. Chinas Wirtschaft wächst zu dieser Zeit unaufhörlich, angetrieben von immer mehr Kohlekraftwerken. Und Indonesien liefert dazu den Treibstoff.

Die Credit Suisse und die Bakrie-Familie werden zentrale Akteure des Geschäfts: Denn Vallar kauft sich 25 Prozent von Bakries Bumi Resources sowie 75 Prozent von Berau Coal, die damals dem indonesischen Konzern Bukit Mutiara gehört. Dieser Konzern wird vom Industriellen Rosan Roeslani kontrolliert. Umfang des Deals: drei Milliarden US-Dollar.

Beim Kauf fliesst nicht einfach Geld von London nach Jakarta: Bakrie und Roeslani geben die Firmenanteile nur her, wenn sie im Gegenzug Aktienanteile an Vallar erhalten. Rothschild geht auf die Bedingung ein, weil er glaubt, die beiden agierten unabhängig voneinander. Bakrie sichert sich so 29,2 Prozent der Anteile, Bukit Mutiara 20,4 Prozent. Was Rothschild nicht weiss: Bukit Mutiara ist mit der Bakrie-Gruppe und auch mit der CS über Kredite eng verbunden. Zusammen halten die beiden nun eine qualifizierte Mehrheit an Vallar und erlangen die Kontrolle über die Firma. Rothschild ist ausgetrickst.

Die Credit Suisse wirkte beim Deal als Beraterin der Bakrie-Familie mit und wusste von der engen Verbindung zu Roeslani. Sie hätte ihr Wissen laut Vorschriften der britischen Übernahmekommission offenlegen müssen. Anfang November 2015 rügt diese unabhängige Aufsichtsbehörde nach einer ausgedehnten Untersuchung die CS und zwei andere involvierte Beratungsfirmen öffentlich, weil sie die Vorschriften verletzt haben. Was in der britischen Presse einigen Wirbel verursacht, bleibt hierzulande fast unbemerkt.

Die CS wusste nicht nur vom abgekarteten Spiel, sie finanzierte es auch. Denn die Bakrie-Gruppe konnte ihre Bumi-Aktien nicht einfach hergeben, sondern musste diese erst bei verschiedenen Kreditgebern freikaufen. Dafür bekam sie von der Credit Suisse einen sogenannten Jumbokredit in der Höhe von 1,345 Milliarden US-Dollar. Als Rückversicherung deponierte Bakrie bei der CS die Hälfte der neuen Vallar-Aktien als Pfand.

Rothschild musste bald mit ansehen, wie in den indonesischen Firmen Vermögenswerte auf undurchsichtige Weise verschoben wurden. So soll Roeslani Gelder abgezweigt haben, um sich damit beim italienischen Fussballklub Inter Mailand einzukaufen. Vallar wurde derweil in Bumi Plc umbenannt. Der Aktienkurs von Bumi Plc, der mit 10 britischen Pfund gestartet war und im April 2011 gar bei 14 Pfund lag, fiel bis Dezember 2013 auf 2,2 Pfund. Zu diesem Zeitpunkt kaufte Bakrie die Bumi-Resources-Anteile von Bumi Plc zurück und stiess im Gegenzug deren Aktien ab. Roeslani musste, um einer Klage zu entgehen, 173 Millionen Dollar an abgezweigten Geldern zurückzahlen.

Sturz ins Bodenlose

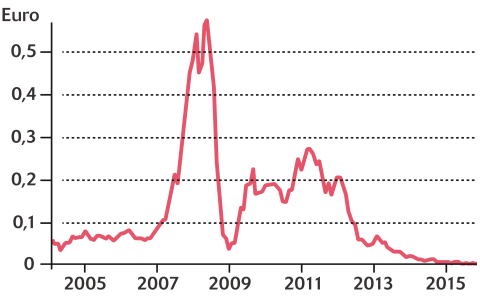

Doch Kohlespekulation erwies sich nicht nur für Rothschild als spektakulärer Fehlschlag. Auch Bumi Resources machte bald nur noch Verluste. Schuld daran waren zum einen die undurchsichtigen Machenschaften der Besitzer. Zum andern aber der sinkende Kohlepreis, der die Gewinne dramatisch einbrechen liess. Bezahlte man 2010 noch über 100 US-Dollar für eine Tonne Braunkohle, so kostet die gleiche Menge heute nicht einmal mehr die Hälfte.

Während man in London noch heute darauf hofft, dass das Kohlegeschäft in Indonesien wieder anzieht und zumindest die Investition in die von der Bakrie-Familie unabhängige Kohlefirma Berau Coal sich noch auszahlt, hat sich derweil in Indonesien die Lage der Bakrie-Familie und ihrer Bumi Resources bedrohlich verschärft. Derzeit weist Bumi Resources auf ihrer Website Schulden von 3,57 Milliarden US-Dollar aus. Grösster Kreditgeber dabei sind eine Investmentgesellschaft des Chinesischen Staatsfonds (CIC) mit über einer Milliarde Dollar sowie die chinesische Entwicklungsbank mit 550 Millionen. Der Credit Suisse wird ein Betrag von 231,8 Millionen zugerechnet. Allerdings ist die Bank zusätzlich auch als grösste Aktionärin von Bumi Resources aufgeführt: Sie hält derzeit, offenbar als Sicherheit für weitere Schulden, einen Anteil von 23,15 Prozent an der Firma. Ausserdem figuriert die CS auch auf der Website der Holdinggesellschaft der Bakrie-Familie, der Bakrie Brothers, mit 21,61 Prozent aller Aktien als grösste ausgewiesene Aktionärin – auch hier hält die CS offenbar die Aktien als Sicherheit für Kredite an die Bakrie-Familie. Nur sind diese «Sicherheiten» nicht mehr viel wert: Die Aktien von Bakrie Brothers wie auch von Bumi Resources sind in Jakarta ins Bodenlose gestürzt und werden derzeit nicht mehr gehandelt.

Mitgegangen, mitgehangen

«Die Credit Suisse hat sich mit Bumi Resources in ein Desaster hineingeritten», sagt Katya Nikitenko, die für Greenpeace Schweiz fragwürdige Finanzgeschäfte analysiert. Als offensichtlich grösste Aktionärin habe die Schweizer Grossbank eine besondere Verantwortung für das Geschäftsgebaren des Unternehmens. Nikitenko spricht dabei nicht nur generell die Kohleförderung von Bumi Resources und damit die Auswirkungen auf das Klima an. Kritisiert wird die Firma von Umweltschutz- und Menschenrechtsorganisationen auch seit Jahren wegen des Tagebaus ihrer Tochtergesellschaft KPC auf Kalimantan. Der Ausbau der Kohleförderung hat dort Feuchtgebiete, Wälder und landwirtschaftliche Flächen zerstört, wie es in einem 2014 veröffentlichten Bericht des indonesischen Mining Advocacy Network (Jatam) heisst. Darüber hinaus seien inzwischen mehrere Flüsse der Gegend stark mit Schwermetallen kontaminiert. Die lokale Bevölkerung wurde teilweise gegen ihren Willen umgesiedelt und kann nicht mehr von der Jagd leben, wie sie das bislang tat.

Gemäss Arif Fiyanto, Campaigner von Greenpeace Indonesien, hat sich seit der Veröffentlichung des Berichts nichts verbessert. Zwar gab es Gespräche mit dem Innenminister und dem stellvertretenden Wirtschaftsminister. «Aber unsere Wassermessungen zeigen, dass sich nichts getan hat.» Ausserdem würden auch weiterhin AnwohnerInnen zum Umzug gezwungen.

Greenpeace Schweiz und die Erklärung von Bern haben der Credit Suisse bereits im Sommer 2014 einen Brief geschrieben, die Bank an ihre Verantwortung erinnert und sie aufgefordert, sich aus der «destruktiven indonesischen Kohleindustrie» zurückzuziehen. Bei der CS gebe es einen «grossen Widerspruch» zwischen den internen Richtlinien und ihren Stellungnahmen zum Klimawandel einerseits und «den konkreten Handlungen» andererseits. Laut Katya Nikitenko fand danach ein Gespräch mit VertreterInnen der CS statt, doch habe die Bank keine konkreten Zugeständnisse gemacht. Für Nikitenko ist das Engagement der CS bei Bumi Resources ein Beispiel dafür, dass Investitionen in Kohle nicht nur ökologisch, sondern auch ökonomisch falsch sind. Tatsächlich zeigt sich die «Carbon Bubble» geradezu exemplarisch anhand von Bumi Resources und der Credit Suisse.

Die Credit Suisse schweigt

Bei der CS gibt man sich bezüglich des Engagements bei Bumi Resources zugeknöpft. Konkrete Fragen zur Überschuldung der Firma, zur Problematik auf Kalimantan, zur «Carbon Bubble» und zur Rüge der Londoner Aufsichtsbehörde werden nicht beantwortet. Stattdessen hält die Pressestelle allgemein fest, dass sich die Bank zu einer «verantwortungsvollen Geschäftsführung verpflichtet» und «Geschäftsbeziehungen mit sensitiven Wirtschaftssektoren wie der Kohle- und Ölförderung besonders sorgfältig prüft».

Gegenwärtig ist unklar, ob und in welcher Form die hoch verschuldete Bumi Resources mit der CS im Hintergrund überlebt. Seit über einem Jahr verhandeln die Gläubiger über eine Umschuldung, in Singapur und den USA beschäftigen sich Gerichte mit dem Unternehmen.

Bumi Resources besitzt nach wie vor die grösste und die viertgrösste Kohlemine Indonesiens und könnte, falls die Nachfrage an Kohle wieder steigt, erneut Gewinn abwerfen. Es gibt Indizien, die dafür sprechen: Katya Nikitenko spricht von einem «Plan B der korrupten indonesischen Kohlekonzerne und der ihr eng verbundenen indonesischen Regierung», der bereits weit fortgeschritten sei. Statt auf eine Erholung der Nachfrage aus China zu setzen, plant Indonesien, in den nächsten Jahren seine Stromproduktion um 35 Gigawatt zu steigern. Achtzig Prozent des neu hergestellten Stroms sollen aus über hundert neu zu bauenden Kohlekraftwerken stammen. Wenn die Kohle nicht mehr nach China exportiert werden kann, soll sie eben im Inland verbrannt werden. Angepriesen wird das Vorhaben mit dem Versprechen, künftig allen BewohnerInnen der Inselgruppe den Zugang ans Stromnetz zu ermöglichen. Arif Fiyanto von Greenpeace Indonesien sagt dagegen, dass Indonesien ein riesiges Potenzial an geothermischer Energie wie auch an Sonnen- und Windkraft besitze, das von der Regierung ignoriert werde.

Die vielen Kohlekraftwerke sollen ganz offensichtlich der angeschlagenen Kohleindustrie aus der Patsche helfen. Ihr Bau könnte gemäss Berichten der indonesischen Presse auch von der neu gegründeten Asiatischen Infrastruktur-Investitionsbank (AIIB) mit einer Milliarde US-Dollar mitfinanziert werden. Bei der AIIB handelt es sich um eine Art Konkurrenzprojekt Chinas zur Weltbank. Auch die Schweiz will dafür 700 Millionen US-Dollar als Grundkapital bereitstellen (siehe WOZ Nr. 50/2015 ). Beide Parlamentskammern haben dem entsprechenden Vorschlag des Bundesrats soeben zugestimmt. Damit wird künftig nicht nur die CS, sondern möglicherweise auch der Schweizer Staat zum Raubbau und zur Umweltverschmutzung in Indonesien beitragen.

Nicht nur in Indonesien

Die Credit Suisse gehört bei der Finanzierung von Öl-, Gas- und Kohlekonzernen zu den ganz Grossen der Welt. So organisiert die Schweizer Grossbank im kommenden Februar bereits zum 21. Mal den Credit Suisse Energy Summit in Vail, USA. Dabei preisen sich unter anderem Kohlekraftwerksbetreiber und Unternehmen der kanadischen Ölsandindustrie möglichen InvestorInnen an. Innerhalb der CS operiert eine sogenannte Energy Group, die laut eigenen Angaben in den letzten dreissig Jahren Geschäfte über «Hunderte Milliarden Dollars» in die Wege geleitet hat.

Während die CS-Pressestelle Fragen der WOZ zu diesem Geschäftsfeld nicht beantwortet, legt das Unternehmen Wert auf die Feststellung, dass es seit 2013 an «dreissig Transaktionen im Bereich erneuerbarer Energien mit einem Gesamtumfang von 4,5 Milliarden US-Dollar» beteiligt war.

Nachtrag vom 25. Februar 2016: Kreditstopp für indonesische Kohlefirmen

Immer stärker kommt die indonesische Kohleförderung unter Druck. Letzte Woche beschloss Indonesiens Bankenaufsicht, dass einheimische Banken den Kohleförderprojekten in der Provinz Ostkalimantan keine Kredite mehr geben dürfen, weil der Kohlepreis so tief ist, dass die Kreditvergaben zu riskant seien. «Das ist ein schwerer Rückschlag für die indonesischen Kohleambitionen», schreibt Greenpeace-Kampagnenleiter Arif Fiyanto. «Für Tausende Bewohnerinnen und Bewohner der Region, deren Lebensgrundlage durch die Kohleindustrie zerstört wurde», sei es aber «ein Rettungsanker».

Der fallende Kohlepreis ist nicht nur ein Indikator des geringeren Wirtschaftswachstums in China. Er könnte Ausdruck eines beginnenden Wandels im Energiesektor sein: Der Klimawandel zwingt die Staaten, stärker auf erneuerbare Energien zu setzen. Indonesien ist der weltweit grösste Kohleexporteur. Die grösste indonesische Kohlefirma, Bumi Resources, kann ihre Schulden schon länger nicht mehr zurückzahlen. Kommenden Monat soll, nach mehrmaligem Aufschub, ein Umschuldungsplan vorgelegt werden.

Grösste Aktionärin von Bumi Resources wie auch von deren übergeordneten Holdinggesellschaft Bakrie & Brothers ist die Schweizer Grossbank Credit Suisse, die sich im indonesischen Kohlegeschäft tief verheddert hat.

Daniel Stern