Weltwirtschaft in der Krise: Nur eine Umverteilung verhindert den Crash

Acht Jahre nach der letzten globalen Finanzkrise droht die nächste. Warum? Und wie kommt die Welt da raus?

Die ersten Gerüchte über die kurz darauf folgende Milliardenrettung der UBS erreichten mich in Beirut, wo ich den Chefideologen der libanesischen Hisbollah traf. Das war im Herbst 2008. Drei Jahre später erfasste die Finanzkrise auch die arabische Welt. Als die Getreidepreise explodierten, strömten auf einmal Millionen von Menschen gegen ihre Regimes auf die Strasse. Inzwischen führt die Hisbollah mit dem syrischen Regime gegen diese Menschen Krieg. Hunderttausende rudern seither in armseligen Booten über das Meer nach Europa, wo der Nationalismus immer lauter wütet.

Und nun das: Jenseits des medial verstärkten Lärms scheint sich eine neue Finanzkrise anzubahnen. Die Chefökonomin der Organisation für Entwicklung und Zusammenarbeit (OECD), Catherine Mann, fasste die prekäre Lage kürzlich vor den Medien in Paris so zusammen: Der Welthandel lahmt, die Rohstoffpreise liegen am Boden, die wirtschaftliche Nachfrage stockt, und die Aktienkurse sind drastisch gefallen. Die Bankaktien, so ist anzufügen, sind regelrecht eingebrochen. Entsprechend wird erneut darüber gerätselt, ob Grossbanken wie die UBS genug Eigenkapital haben, um eine neue Finanzkrise zu überleben.

Warum findet die Welt nicht aus der Wirtschaftskrise heraus? Das ist eine der entscheidendsten Fragen zu Beginn des 21. Jahrhunderts.

Beispielloser Boom

Wer in der Zeit nach dem Zweiten Weltkrieg – egal ob in Zürich, Paris oder New York – Ökonomie studierte, verliess die Uni mit dem felsenfesten Glauben, dass der Kapitalismus der Welt ein kontinuierliches Wirtschaftswachstum bringen wird, unterbrochen lediglich von kurzen Konjunkturschwankungen. Dafür werde der technische Fortschritt sorgen, argumentierte der US-Ökonom Robert Solow in den fünfziger Jahren anhand eines eleganten Zahlenmodells. Der beispiellose Boom der Nachkriegsjahre bestärkte die These.

Ein erstes Mal auf die Probe gestellt wurde dieser Glaube im Herbst 1973, als die arabischen Staaten den Ölpreis anhoben – als Strafe für den Westen, der sich im Oktoberkrieg hinter Israel gestellt hatte. Die Weltwirtschaft schien sich nicht mehr zu erholen. Die Diagnose, die sich in den darauffolgenden Jahren durchsetzte, ging so: Die wirtschaftliche Nachkriegsordnung hatte dem Kapital Hürden in den Weg gestellt – Bankenregulierungen, hohe Steuern, Gewerkschaften, Mindestlöhne. Um die Wirtschaft wieder auf ihren Wachstumskurs zu bringen, müsse möglichst viel davon weg. Als Margaret Thatcher 1979 britische Premierministerin wurde, war die Stunde des Wirtschaftsliberalismus gekommen.

Nachdem die Finanzkrise 2008 die Welt in die grösste Wirtschaftskrise seit den 1930er Jahren gerissen hatte, ertönte der Ruf, dem Kapital weitere Hürden aus dem Weg zu räumen, umso lauter. Vor allem unter dem Druck der deutschen CDU-Regierung deregulierten viele europäische Länder ihren Arbeitsmarkt weiter. Die Forderung nach sogenannten Strukturreformen kam auch am kürzlichen G20-Gipfel der stärksten Industrie- und Schwellenländer in Schanghai – am lautesten von Deutschland und der Schweiz (die als Gast zur Konferenz eingeladen war). Wenn nur das Kapital entfesselt wird, so der unerschütterliche Glaube, dann wird es schon weiter aufwärtsgehen.

Marx, Kondratjew, Schumpeter

Bis zum Zweiten Weltkrieg glaubten die ÖkonomInnen keineswegs, dass der Kapitalismus kontinuierliches Wachstum bringen werde. Karl Marx war sich Mitte des 19. Jahrhunderts sicher, dass er vielmehr kollabieren wird. 1925 widersprach der sowjetische Ökonom Nikolai Kondratjew dieser These, er beobachtete stattdessen fünfzigjährige Wirtschaftszyklen (Stalin liess ihn dafür erschiessen). Doch auch bürgerliche ÖkonomInnen wie Joseph Schumpeter diagnostizierten solch lange Zyklen. Das ist nicht erstaunlich: Der industrielle Kapitalismus, der sich erst Mitte des 19. Jahrhunderts auf dem europäischen Kontinent etabliert hatte, geriet bereits 1873 in eine «lange Depression». Ihr folgten Imperialismus, Krieg und 1929 schliesslich der grosse Börsenkrach, der die Weltwirtschaft in den Abgrund riss.

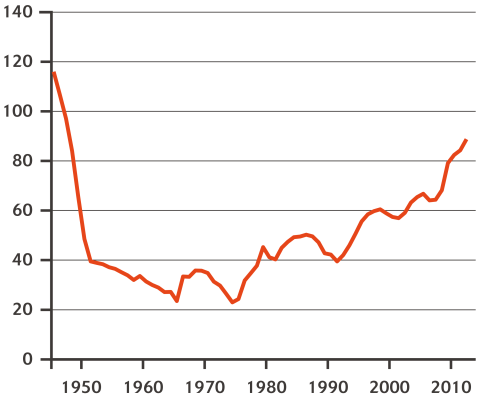

Egal was man von Marx, Kondratjew oder Schumpeter halten mag: In einem zentralen Punkt lagen sie garantiert richtig. Der Kapitalismus schafft keineswegs ein kontinuierliches Wachstum, das lediglich durch kurze Rezessionen unterbrochen wird. Er durchläuft langfristige Umwälzungen. Und das gilt auch heute noch: Die Industriestaaten haben nach der Ölkrise von 1973 nie mehr zum Wachstum der Nachkriegsjahre zurückgefunden. Gleichzeitig sind die Staatsschulden – nachdem sie seit dem Zweiten Weltkrieg zusammengeschrumpft waren – seit Mitte der siebziger Jahr regelrecht explodiert (vgl. Grafik «Die Staatsschulden»). Die Schulden der Industriestaaten unter den G20 erreichten 1974 mit 23 Prozent des Bruttoinlandsprodukts (BIP) ihren Tiefstand. Bis 2012 kletterten sie auf 89 Prozent.

Was steckt dahinter? Erstens haben die Steuersenkungen für Vermögende und Firmen zu tieferen Staatseinnahmen geführt. Die Ausfälle wurden mit Schulden gestopft. Und zweitens hat insbesondere die Deregulierung der Arbeitsmärkte die Ungleichheit verschärft, wie der Ökonom Thomas Piketty in einem dicken Buch pedantisch nachgezeichnet hat. Die Regierungen haben dies mit Sozialausgaben bekämpft, die weitere Schulden brachten. Zudem diente die Deregulierung der Banken dazu, dass sich Leute mit tiefem Einkommen gleich selber verschulden konnten – eine Art Teilprivatisierung des Sozialstaats.

Geld zum Verschulden war genug da: Die zunehmende Ungleichheit führte oben zu grossen Vermögen, die nach Anlagen suchten. Zudem schraubten die Zentralbanken die Zinsen zusätzlich nach unten. Seit Anfang der achtziger Jahre ist der weltweite durchschnittliche Realzins (für eine zehnjährige Anleihe) von sechs auf null Prozent gefallen.

Rechte ÖkonomInnen wenden hier gerne ein, dass die Staaten und Privathaushalte schlicht den Gürtel hätten enger schnallen müssen. Sie verdrängen die entscheidende Frage: Was wäre geschehen, wenn die Schulden ausgeblieben wären? Die Antwort: Die Weltwirtschaft wäre seit den siebziger Jahren arg ins Stocken geraten. Der Schuldenberg ist keine Abweichung des wirtschaftsliberalen Programms. Er ist seine verdrängte Kehrseite: Das Programm hat die Einkommen des Staats und vieler Leute geschwächt, damit drohte die wirtschaftliche Nachfrage wegzufallen. Dieses Problem wurde mit immer mehr Schulden hinausgeschoben.

Seit die Schuldenblase in der Finanzkrise 2008 beinahe geplatzt ist, machen die Regierungen weiter wie vor der Krise. Neben den sogenannten Strukturreformen auf der einen Seite schleusen die Zentralbanken auf der anderen Seite weiteres billiges Geld in den Markt: Die Eurozone, Japan, Schweden und Dänemark haben die Zinsen inzwischen auf unter null gesenkt (genau wie die Schweiz, die mitzieht, weil das Geld sonst in die Schweiz fliesst und den Franken in die Höhe treibt). Zudem drucken Notenbanken, darunter die Europäische Zentralbank, Milliarden, die sie in die Banken pumpen. Dies soll die Schulden für die Staaten etwas tragbarer machen und die Firmen zu Investitionen anregen.

Das Resultat ist jedoch ernüchternd: Nachdem die Wirtschaft acht Jahre lang vor sich hin dümpelte, droht sie nun erneut abzustürzen. Stattdessen hat das billige Geld einen mehrjährigen Börsenboom entfacht, der nun seit Monaten langsam wieder in sich zusammenschrumpft. Gleichzeitig ist der weltweite Schuldenberg seit der Finanzkrise von 142 auf 199 Billionen US-Dollar geklettert. Das ist ein Plus von 57 Billionen! Das Finanzblatt «The Economist» zeichnete kürzlich einen Notenbanker auf ihre Frontseite, der eine überdimensionierte Panzerfaust in den Händen hält, und darüber die Frage: «Ausgeschossen?»

Fortschritt? Oder Rückschritt?

Gut möglich, dass jenseits der mangelnden Wirtschaftsnachfrage ein weiteres Problem besteht: Der technische Fortschritt, den Solow für das langfristige Wachstum verantwortlich gemacht hatte, ist ins Stocken geraten. Der prominenteste Verfechter dieser These ist der US-Ökonom Robert Gordon: Nach den ersten beiden industriellen Revolutionen (Dampftechnik und Elektrizität) komme die dritte Revolution, die das Internet entfacht habe, langsam an ihr Ende. Derzeit sei weit und breit kein technischer Wandel in Sicht, der eine vierte Revolution auslösen könnte, die die Wirtschaft wieder in die Höhe treiben könnte.

Doch im Grunde ist das schwache Wirtschaftswachstum an sich nicht das eigentliche Problem, vor dem die Welt steht. Mit Blick auf die dramatische Erderwärmung ist ein schwaches Wachstum sogar gut. Das eigentliche Problem liegt darin, dass die stagnierende Wirtschaft Arbeitslosigkeit verursacht. Fortschritt bedeutet, dass mit gleich vielen Arbeitskräften mehr produziert werden kann. Wird nicht mehr produziert, braucht es weniger Arbeitskräfte. Tatsächlich zeigt sich, dass in den letzten Jahren überall, trotz der leichten wirtschaftlichen Erholung, die Arbeitslosigkeit kaum abnahm. Es gibt dafür bereits einen Begriff: «jobless growth».

Allerdings sind davon nicht alle Arbeitskräfte gleich betroffen. In jüngster Zeit haben viele ÖkonomInnen davor gewarnt, dass insbesondere Fortschritte bei Robotern – am Wef in Davos das grosse Thema – dazu führen, dass in Zukunft nur noch hochqualifizierte Arbeitskräfte gefragt sein werden, während viele Berufe – vom Versicherungsmakler bis zur Supermarktkassiererin – durch Maschinen ersetzt würden. Nicht ersetzt würden Dienstleistungsjobs wie Krankenpfleger oder Coiffeuse, wobei die Menschen wegen geringer Produktivität jedoch kaum etwas verdienen. Das Ergebnis: Die Ungleichheit wird sich weiter verschärfen, die Nachfrage weiter sinken.

Was tun? Die Welt ist zu komplex für simple Lösungen. Eines ist jedoch sicher: Irgendwann wird es zu einer massiven Umverteilung des Reichtums kommen müssen. Durch höhere Löhne. Und steuerliche Umverteilung. Das ist der einzige Weg, um ohne weitere Schulden die wirtschaftliche Nachfrage wieder anzukurbeln. Darüber hinaus ist eine Weltwirtschaft, die nicht mehr wächst, nur in einer Welt vorstellbar, in der der Reichtum gleichmässiger verteilt ist. Damit könnten sich die Menschen ein Stück weit aus ihrer Abhängigkeit von ihrem Arbeitseinkommen lösen. Stattdessen besässen alle etwas Vermögen, das ihnen ein Einkommen garantieren würde: eine Aktie auf einen Roboter, der für sie arbeitet.

Ohne politische Umkehr wird es erneut zum Finanzcrash kommen. Zu einem Crash, der sich in Gestalt weiterer Aufstände, Bürgerkriege, Fluchtbewegungen und Nationalismus über die Weltmeere und Kontinente ausbreiten wird.